Vil du gerne låne penge som selvstændig? Der er meget forskel på om du gør det i privat eller erhvervsmæssig sammenhæng. Vi har fokus på selvstændige, der ønsker at låne penge i privat regi.

Den primære forskel er at din rolle som selvstændig, gør at du typisk har en mere varierende indkomst. Se på mulighederne for at søge lån som selvstændig her.

Find et godt lån som selvstændig

Vi har lavet en oversigt med lånefirmaer, du bør overveje som selvstændig.

Ansøg gratis og uforpligtende.

Når du er selvstændig antager vi at du er over 20 år og har en fornuftig indkomst. I oversigten kan du finde informationer, vejledende renteniveauer og ansøgerkrav på alle udbyderne. Sammenlign udbyderne med hinanden og ansøg, hvis du ønsker at modtage et lånetilbud retur.

Husk på at du har forskellige muligheder for at låne penge som selvstændig. Du bør ligeledes have en dialog med banken og ellers findes der forskellige platforme, som vi kommer nærmere ind på, længere nede.

Dit job skal angives under ansøgningen

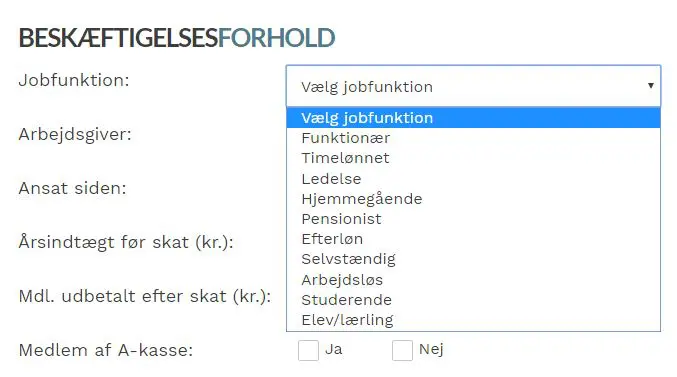

Er du ikke helt sikker på hvordan man søger lån som selvstændig, i forhold til normale danske lønmodtagere? Der er meget få forskelle og dem der er, finder du under “Beskæftigelsesforhold” i låneansøgningen.

Her skal du blot angive “Selvstændig” som jobfunktion og udfylde dit firma under “Arbejdsgiver”. Sværere og mere besværligt er det ikke. Du skal så nok forvente at långiveren vil tjekke op på dit firma, for at vurdere det. Dels hvor gammelt det er og hvad det tilbyder af services/produkter. Det er ikke sikkert, men det vil vi formode. Det samme vil banken jo gøre.

På billedet kan du se hvordan “Beskæftigelsesforhold” normalt ser ud hos låneudbyderne:

Se også: Lån penge som ledig

Det helt essentielle og afgørende er hvad din årsindkomst er. Jo mere du tjener, desto større chance har du for at blive godkendt og få tilbudt en lav rente.

Der kan være særlige vilkår for erhvervsdrivende, da man ikke altid vælger at udbetale hele indkomsten som løn. Man kan fx. vælge at beholde en stor del af pengene i virksomheden. Udbyderne vil dog have mulighed for at tjekke dit firmas indtjening og overskud, så de har en idé om dit økonomiske udgangspunkt.

Lån som selvstændig – til virksomheden

Hvis du er på udkig efter lån som selvstændig til virksomheden, bør dit fokus være på andre muligheder. Start med at forhøre dig i banken eller afsøg mulighederne online.

Her kan vi særligt anbefale dig to finansieringsmuligheder:

Capino.dk – søg penge via investorer, partnere eller långivere

Lendino – finansiering mellem virksomheder og private

Flex Funding – platform hvor private långivere, finansierer dit lån

Du kan naturligvis altid sammenholde renterne fra fx. Lendino, med det du kan opnå ved at søge hos de “normale” lånefirmaer online. Hvis der er markant forskel på renten, kan det også være en løsning at indskyde pengene privat.

Flex Funding er blevet en populær og udbredt platform, hvor du skal pitche din virksomhed og formålet med virksomhedslånet. Det skal have et specifikt formål, som fx. nye initiativer, finansiering af vækst osv. Det kræver altså et ekstra benarbejde, før du har pengene på kontoen. Konceptet er at mange af de private långivere tilknyttet platformen, finansierer dit lån (crowdfunding) og opnår et bestemt afkast i løbetiden.

Der findes flere muligheder og som virksomhed bør du være grundigt i dit indledende forarbejde, så du er sikker på at vælge den bedste løsning og den rigtige finansieringsvej. Der er fordele og ulemper ved alle finansieringsformer.

Læs også: Forbrugslån som studerende

Kan man låne penge som selvstændig?

Ja, det er muligt at låne penge som selvstændig. Der er flere muligheder for selvstændige at låne penge, herunder traditionelle banklån, mikrolån, online lån og investeringsmuligheder.

Det kan være en god idé at undersøge de forskellige muligheder og sammenligne renter og vilkår, før man beslutter sig for at låne penge. Nogle låneudbydere kræver, at man har en vis indtjening eller en vis virksomhedsstørrelse, mens andre fokuserer mere på ens kreditværdighed og historik som låntager.

Det er også vigtigt at huske på, at låntagning altid indebærer en vis risiko, og at man som selvstændig bør have en plan for tilbagebetaling af lånet.

Kan man låne penge til opstart af virksomhed?

Ja, det er muligt at låne penge til opstart af en virksomhed. Der er flere muligheder for finansiering af en ny virksomhed, herunder traditionelle banklån, crowdfunding, investorer og offentlige tilskud.

Traditionelle banklån kan være en god mulighed, hvis man har en solid forretningsplan og kan dokumentere, at man har evnen til at tilbagebetale lånet. Crowdfunding er en anden mulighed, hvor man kan præsentere sin forretningsidé for et bredere publikum og muligvis få støtte fra flere mindre investorer.

Investorer kan også være en mulighed, især hvis man har en innovativ idé eller et stort vækstpotentiale. Offentlige tilskud kan også være tilgængelige for nye virksomheder, afhængigt af deres branche og beliggenhed.

Det er vigtigt at huske på, at opstart af en virksomhed altid indebærer en vis risiko, og at man bør have en realistisk plan for tilbagebetaling af eventuelle lån eller investeringer. Man bør også undersøge de forskellige muligheder og sammenligne vilkår og renter, før man beslutter sig for at låne penge.

Hvor meget kan jeg låne i min virksomhed?

Hvor meget du kan låne til din virksomhed afhænger af flere faktorer, herunder din virksomheds størrelse, indtjening, kreditværdighed og låneudbyderens vilkår og krav.

Traditionelle banklån kan normalt give adgang til større lånebeløb, men kræver ofte at man kan dokumentere solid indtjening og en fornuftig kreditværdighed. Mikrolån og online lån kan give mindre lånebeløb og er ofte mere fleksible i kravene, men kan have højere renter og gebyrer.

Hvor meget skal man tjene, for at kunne låne 4 millioner til boligkøb?

Hvor meget du skal tjene for at kunne låne 4 millioner afhænger af flere faktorer, herunder din kreditværdighed, eventuelle eksisterende gæld, og vilkårene fra den låneudbyder, du ønsker at benytte.

Traditionelle långivere som banker vil normalt kræve, at du har en stabil og tilstrækkelig indtjening, som kan dokumenteres. Som tommelfingerregel vil man typisk skulle tjene mindst 400.000 kr. om året for at kunne låne 4 millioner. Men dette er kun en vejledning, og det er vigtigt at understrege, at kravene varierer fra bank til bank. Du kan prøve Danske Banks boligkøbsberegner, for at få en konkret indikation, ud fra din indtjening og personlige forhold.

Grundlæggende oplever mange selvstændige, det kan være vanskeligt at få den tilstrækkelige finansiering til deres boligkøb, fordi indtjeningen og lønnen af gode grunde varierer, i modsætning til et fastlønnet job, hvor lønnen er mere konstant. Du bør derfor tage en dialog med din bankrådgiver og være ude i god tid, så du kan forberede dit boligkøb/boligsalg bedst muligt.